Niewytłumaczalna niemoc UOKiK wobec bankowego "przekrętu na pseudofranka"

[4 kwietnia 2017]

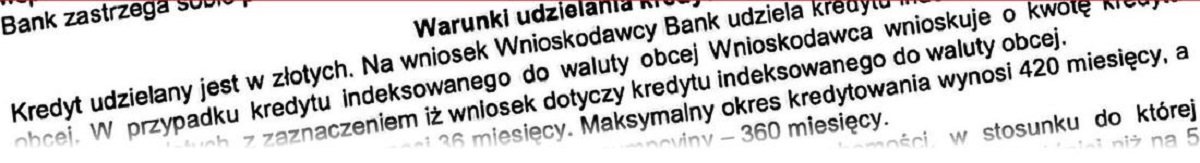

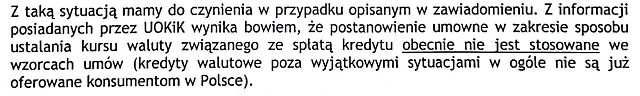

Gdy zgłaszamy do Urzędu Ochrony Konkurencji i Konsumentów, że bank narusza zbiorowe interesy konsumentów poprzez wykonywanie pseudofrankowych umów sprzecznie z prawem i z dobrymi obyczajami, to otrzymamy w odpowiedzi informację, że UOKiK "nie posiada instrumentów", bo bank nie stosuje już takiego wzorca umownego:

Do tej pory nikt (istnieją obawy, że łącznie z samym Prezesem UOKiK) nie wie, dlaczego UOKiK - gdy mowa o banksterskim przekręcie "na pseudofranka" - tak kurczowo trzyma się tego "niestosowania wzorca umownego". Bo przecież w żadnym artykule ustawy o ochronie konkurencji i konsumentów nie przeczytamy, że Prezes UOKiK wszczyna wobec przedsiębiorcy postępowanie w związku z podejrzeniem naruszenia zbiorowych interesów konsumentów wyłącznie w przypadku, gdy przedsiębiorca "obecnie stosuje wzorzec umowy", który zawiera postanowienia naruszające zbiorowe interesy konsumentów.

Co ciekawsze, gdy UOKiK prowadzi swoje postępowania wobec innych przedsiębiorców (innych, niż banki), nagle okazuje się, że po tej dziwnej niemocy śladu nie ma.

***

Przypomnijmy teraz, dlaczego rola UOKiK może się okazać kluczową dla całkowitego rozwiązania pseudofrankowego problemu.

Urząd Ochrony Konkurencji i Konsumentów, jak sama nazwa wskazuje, ma chronić konsumentów.

Kiedy Urząd ma ich chronić?

Gdy przedsiębiorca narusza zbiorowe interesy tychże konsumentów - czyli gdy stosuje praktyki naruszające zbiorowe interesy konsumentów.

Kiedy zachodzi podejrzenie, że przedsiębiorca stosuje praktykę naruszającą zbiorowe interesy konsumentów?

Aby odpowiedzieć na to pytanie, odwołamy się do fragmentu uzasadnienia jednej z decyzji nie kogo innego, jak samego Prezesa UOKiK (decyzja RŁO-3/2016). Decyzja ta oczywiście nie dotyczy banku, tylko pewnej małej firemki zajmującej się... montażem okien i drzwi.

A więc sam Prezes UOKiK pisze tak:

Dla stwierdzenia stosowania praktyki naruszającej zbiorowe interesy konsumentów konieczne jest wykazanie kumulatywnego spełnienia trzech przesłanek:

kwestionowane działanie jest działaniem przedsiębiorcy,

działanie to jest bezprawne,

działanie przedsiębiorcy godzi w zbiorowy interes konsumentów.

I tyle! Żadnego odwoływania się do "stosowania wzorców umownych" tu, jak widać, nie ma.

W dalszej części swojego uzasadnienia do decyzji RŁO-3/2016 Prezes UOKiK tłumaczy, kiedy działanie przedsiębiorcy można uznać za bezprawne:

Bezprawność tradycyjnie ujmowana jest jako sprzeczność z obowiązującym porządkiem prawnym. Porządek prawny obejmuje normy prawa powszechnie obowiązującego, a także nakazy i zakazy wynikające z zasad współżycia społecznego i dobrych obyczajów (wyrok Sądu Ochrony Konkurencji i Konsumentów z dnia 13 listopada 2007 r., sygn. akt XVII AmA 45/07).

Bezprawność jest kategorią obiektywną. Rozważenia przy ocenie bezprawności wymaga zatem kwestia, czy zachowanie przedsiębiorcy było zgodne, czy też niezgodne z obowiązującymi zasadami porządku prawnego.

Porządek prawny, którego naruszenie może skutkować naruszeniem artykułu 24 ust. 1 i 2 ustawy o ochronie konkurencji i konsumentów obejmuje normy prawa powszechnie obowiązującego, a także nakazy i zakazy wynikające z zasad współżycia społecznego i dobrych obyczajów.

Same przepisy ustawy o ochronie konkurencji i konsumentów nie regulują konstrukcji bezprawności działań przedsiębiorcy. Tym samym, w celu konkretyzacji przesłanki bezprawności należy sięgnąć do przepisów innych ustaw. Na ich podstawie możliwe jest dokonanie oceny działań przedsiębiorcy w aspekcie ich zgodności z prawem (por. wyrok Sądu Ochrony Konkurencji i Konsumentów z dnia 23 czerwca 2006 r. - sygn. akt XVII AmA 32/05).

W art. 24 ust. 2 ustawy o ochronie konkurencji i konsumentów ustawodawca wskazał natomiast przykładowe rodzaje praktyk, które naruszają zbiorowe interesy konsumentów. Katalog ten nie jest wyczerpujący. Zatem oprócz praktyk wskazanych bezpośrednio przez ustawodawcę w ustawie o ochronie konkurencji i konsumentów, za praktyki naruszające zbiorowe interesy konsumentów można uznać zachowania naruszające przepisy innych ustaw, które nakładają na przedsiębiorcę określone obowiązki względem konsumenta.

I ponownie zero odwołań do "stosowania wzorców umownych".

A na czym polega "przekręt na pseudofrankach"? Banki wykonują te umowy sprzecznie z zasadami obowiązującego porządku prawnego - czyli sprzecznie z artykułem 69 ust. 1 ustawy prawo bankowe, który kredytobiorcy nakazuje zwrócić do banku jedynie wykorzystany kredyt (kapitał), odsetki od tego kredytu, oraz ewentualnie prowizję za wypłatę kredytu. I nie ma tutaj (w art. 69 ust. 1 prawa bankowego) miejsca na dodatkowy koszt kredytu wynikający ze spreadu walutowego - narzuconego w dniu wypłaty kredytu przez bank.

Banki wykonują te umowy także sprzecznie z zasadami współżycia społecznego oraz sprzecznie z dobrymi obyczajami. Dlaczego? Bo do wypłaty kredytu bank zastosował sprzeczny z dobrymi obyczajami zapis umowy, wg którego bank do wypłaty kredytu użył kursu kupna z własnej tabeli kursowej. Przecież skoro klauzula 3178 z rejestru UOKiK jest abuzywna (czyli sprzeczna z dobrymi obyczajami) to tym samym wypłata kredytu z zastosowaniem tej klauzuli jest także sprzeczna z dobrymi obyczajami.

Co więcej, w przypadku wszystkich kredytów indeksowanych (banki obecnie radośnie i bezkarnie wykonują sobie około 300tys. takich umów), gdzie kwota udostępnionych złotówek została w dniu wypłaty przeliczona na kapitał do spłaty wyrażony w walucie obcej (najczęściej CHF), dzisiejsza wysokość raty kredytu wyrażana przez bank w walucie CHF, jest zależna - poza aktualnie obowiązującym oprocentowaniem - także od tego kursu kupna z dnia wypłaty. A skoro wysokość każdej kolejnej raty kredytu jest konsekwencją zastosowania przez bank do wypłaty określonego kursu kupna, to tak naprawdę bank co miesiąc stosuje klauzulę o wypłacie kredytu wg kursu kupna z dnia wypłaty.

Aby to jakoś zobrazować na konkretnych liczbach, rozważmy modelowy kredyt indeksowany mechanizmem LIBOR3M + marża w wysokości 1,25%, na kwotę 300tys. zł, udzielony na 30 lat, wypłacony w dniu 15 czerwca 2007. Do wypłaty kredytu bank użył swojego kursu kupna z dnia 15 czerwca 2007, który wynosił 2,15zł. Rata kwietniowa 2017 w tej sytuacji wynosi 439,37 CHF.

Gdyby jednak bank wypłacił ten kredyt UCZCIWIE, czyli wg kursu średniego NBP z dnia 15 czerwca 2007 roku, wynoszącego 2,2988zł, to ta sama rata kwietniowa 2017 wynosiłaby już jedynie 410,93 CHF.

Tak więc różnica 439,37 CHF - 410,93 CHF = 28,44 CHF to jest dowód na wykorzystywanie przez bank, co miesiąc, w każdej kolejnej racie kredytu, klauzuli o wypłacie wg kursu kupna. "Dzięki" tej klauzuli każda obecnie płacona rata kredytu jest wyższa o prawie 30 CHF. Te 30 franków to czysty zarobek banku wynikający wyłącznie z faktu zastosowania ABUZYWNEGO kursu kupna do wypłaty kredytu. Co miesiąc bank zarabia na swojej klauzuli nr 3178 bonusik w wysokości 28,44 CHF - czyli przez 30 lat zarobiłby 10237 franków - wyłącznie na abuzywnej wypłacie kredytu wg swojego kursu kupna.

A może napiszmy inaczej - co miesiąc UOKiK pozwala bankom zarabiać poprzez stosowanie przez bank praktyki sprzecznej z dobrymi obyczajami oraz sprzecznej z prawem bankowym, polegającej na wypłacie kredytu wg kursu kupna z tabeli banku z dnia wypłaty.

Powyżej udowodniliśmy Prezesowi UOKiK, że bank, który udzielił kredytu indeksowanego z klauzulą o wypłacie kredytu taką samą jak klauzula nr 3178 z Rejestru UOKiK, co miesiąc stosuje tę klauzulę - zarabiając na tym, w powyższym przykładzie 28,44 CHF miesięcznie. Czyli z każdym kolejnym miesiącem spłaty konsument (jeden z kilkuset tysięcy konsumentów) ponosi stratę wynikającą ze stosowania przez bank klauzuli takiej jak klauzula nr 3178 z Rejestru UOKiK.

A Prezes UOKiK co na to? Ano, że nic nie może, bo bank już nie stosuje takiego wzorca umownego...

Więc pytamy Pana Prezesa UOKiK - gdzie w ustawie o ochronie konkurencji i konsumentów Pan Prezes wyczytał, że naruszanie zbiorowych interesów konsumentów przez bank ma miejsce wówczas, gdy bank po pierwsze wykonuje umowę kredytową sprzecznie z prawem i dobrymi obyczajami a po drugie, gdy jednocześnie bank ten nadal zawiera nowe umowy wg wzorca, na podstawie którego zawarł umowy na przykład w latach 2007-2008.

Pytamy Pana Prezesa UOKiK, dlaczego wykazuje się taką zagadkową niemocą wobec banków, podczas gdy równocześnie monterowi okien i drzwi Pan Prezes UOKiK potrafi nakazać:

Przedsiębiorca w toku postępowania nie zmienił, ani nie zadeklarował dobrowolnej zmiany bezprawnej praktyki. Wobec tego zachodzi konieczność orzeczenia nakazu zaniechania jej stosowania.

Ponieważ przedmiotem stosowanej przez Przedsiębiorcę praktyki jest wprowadzanie konsumentów w błąd poprzez stosowanie określonych postanowień umownych, to zaniechanie stosowania tej praktyki nastąpi dopiero wówczas, gdy wszystkie te kwestionowane postanowienia zostaną usunięte z obrotu prawnego, tj. gdy Przedsiębiorca do wszystkich konsumentów z którymi zawarł umowy zawierające te postanowienia, a umowy te nadal obowiązują, skieruje propozycje zawarcia aneksu lub w inny sposób poinformuje ich o przysługujących im uprawnieniach.

Dlaczego więc Pan Prezes UOKiK potrafi monterowi drzwi i okien nakazać zaniechanie stosowania praktyki polegającej na stosowaniu określonych postanowień umownych, a równocześnie nie potrafi bankom nakazać zaniechania stosowania praktyki polegającej na stosowaniu określonych postanowień umownych?

Jaka jest różnica, Szanowny Panie Prezesie, między monterem drzwi i okien, który wykonuje umowy o montaż drzwi i okien stosując określone postanowienia umowne - sprzeczne z prawem, a bankiem, który wykonuje umowy o kredyt, stosując określone postanowienia umowne - sprzeczne z prawem i z dobrymi obyczajami?

Dlaczego na montera drzwi i okien Pan Prezes umie nałożyć karę finansową, ponieważ monter wykonuje swoje umowy o montaż drzwi i okien niezgodnie z prawem, a równocześnie Pan Prezes mówi, że na banki nie może nałożyć kar za to, że banki wykonują umowy o kredyt niezgodnie z prawem i na dokładkę sprzecznie z dobrymi obyczajami?

Dlaczego Pan Prezes potrafi monterowi drzwi i okien zakazać wykonywania umowy o montaż drzwi i okien w sposób sprzeczny z prawem, a nie potrafi równocześnie bankom zakazać wykonywania umów o kredyt w sposób sprzeczny z prawem i na dokładkę sprzeczny z dobrymi obyczajami?

Czy ktoś tę logikę UOKiK rozumie? Czy w ogóle sam Pan Prezes UOKiK ją rozumie? Monter drzwi i okien wykonujący umowę sprzecznie z prawem jest be, a bank wykonujący umowę sprzecznie z prawem jest cacy? Może tym językiem powinniśmy rozmawiać z Panem Prezesem, żeby pewne oczywiste analogie do niego dotarły?

Dlaczego do tej pory Prezes UOKiK nie nakazał choćby Bankowi Millenium poinformowania klientów tego banku o przysługujących im uprawnieniach z tytułu istnienia w ich umowach klauzul zabronionych nr 3178 oraz 3179? Taki monter okien to nawet nie miał "swojej" klauzuli w Rejestrze UOKiK... A Bank Millenium ma. I to od dobrych kilku lat...

I jeszcze raz oddajmy głos Prezesowi UOKiK, który tłumaczy, jak UOKiK rozumie bezprawność działań - o ile rzecz oczywiście nie dotyczy banku i pseudofranków. Tym razem decyzja RBG-10/2015.

Bezprawność działań.

Bezprawność w rozumieniu art. 24 ust. 1 u.o.k.i.k. polega na zachowaniu przedsiębiorcy - w postaci działania, jak również zaniechania - które jest sprzeczne z powszechnie obowiązującym porządkiem prawnym, a więc zarówno z normami prawnymi jak również z zasadami współżycia społecznego i dobrymi obyczajami.

Bezprawność jest przy tym obiektywnym czynnikiem, a więc niezależna jest od winy i jej stopnia, jak również bez znaczenia jest świadomość istnienia naruszeń lub wystąpienia szkody.

W świetle przepisu art. 24 ust. 2 pkt 3 u.o.k.i.k przez praktykę naruszającą zbiorowe interesy konsumentów rozumie się godzące w nie bezprawne działanie przedsiębiorcy, w szczególności stosowanie nieuczciwych praktyk rynkowych lub czynów nieuczciwej konkurencji.

Zgodnie z art. 3 ust. 1 ustawy z dnia 16 kwietnia 1993r. o zwalczaniu nieuczciwej konkurencji (t.j. Dz. U. z 2003 r. Nr 253, poz. 1503 ze zm.) - dalej: u.z.n.k. - zakazane jest działanie sprzeczne z prawem lub dobrymi obyczajami, jeżeli zagraża lub narusza interes innego przedsiębiorcy lub klienta.

W art. 3 ust. 2 ustawodawca dokonał przykładowego wyliczenia czynów będących czynami nieuczciwej konkurencji. Uznanie danej praktyki za czyn nieuczciwej konkurencji wymaga wykazania, iż jest ona działaniem lub zaniechaniem podjętym w związku z prowadzoną działalnością gospodarczą, a jej negatywny wydźwięk przejawia się w zagrożeniu lub naruszeniu interesu innego przedsiębiorcy (względnie przedsiębiorców) lub klienta (względnie klientów), jeżeli jednocześnie jest sprzeczne z prawem lub dobrymi obyczajami.

Powyższy przepis stanowi klauzulę generalną, niemniej jednak w doktrynie i orzecznictwie zaakceptowany jest pogląd, iż art. 3 ust. 1 może stanowić samodzielną podstawę do uznania praktyki za czyn nieuczciwej konkurencji, pomimo iż nie można go odnieść do któregokolwiek ze stypizowanych czynów wyraźnie zakazanych, wymienionych w rozdziale II u.z.n.k.

W rozumieniu tejże ustawy dla uznania konkretnego działania lub zaniechania za czyn nieuczciwej konkurencji wystarczy, jeżeli narusza ono prawo lub dobre obyczaje, przy czym sprzeczność z prawem lub dobrymi obyczajami nie musi istnieć jednocześnie. Ponadto do stwierdzenia bezprawności wystarczające jest wykazanie, iż dane działanie jest sprzeczne z prawem lub dobrymi obyczajami bez względu na winę, a nawet świadomość sprawcy.

Bez znaczenia jest także zamiar i intencja podmiotu popełniającego dany czyn, istotny jest bowiem sam fakt bezprawności danego działania. Do wykazania bezprawności postępowania przedsiębiorcy, pozwalającego na pociągnięcie go do odpowiedzialności z tytułu czynu nieuczciwej konkurencji, wystarczające jest wskazanie naruszenia przepisów prawa lub dobrych obyczajów, który jednocześnie narusza lub może naruszać interes innego przedsiębiorcy lub klienta (konsumenta).

No to jak będzie, Panie Prezesie z tą ustawą o zwalczaniu nieuczciwej konkurencji? Skoro - jak sam Prezes UOKiK zauważa - zakazane jest działanie sprzeczne z prawem lub dobrymi obyczajami, jeżeli zagraża lub narusza interes innego przedsiębiorcy lub klienta, to czy banki wykonujące ponad pół miliona umów pseudofrankowych sprzecznie z prawem i z dobrymi obyczajami zagrażają interesom i naruszają interesy swoich klientów, czy ani tym interesom swoich klientów nie zagrażają ani ich nie naruszają?

Czy Prezes UOKiK chce chronić zbiorowe interesy konsumentów generalnie, czy tylko w przypadku, gdy narusza je monter drzwi i okien, lub jakaś... pszczółka?

To może jeszcze jakiś cytacik z Prezesa UOKiK? Może decyzja RBG-20/2015?

Tym razem będzie właśnie o... Pszczółce. :)

I bynajmniej nie chodzi tu o Maję. O Gucia, co gorsza, też nie...

W toku tego postępowania Prezes UOKiK przeprowadził analizę wzorców umów oraz formularzy informacyjnych dotyczących kredytu konsumenckiego, jak również zweryfikował treść umów zawartych z konsumentami nadesłanych przez Pszczółka Piechoccy spółka jawna z siedzibą w Bydgoszczy (dalej również: Pszczółka Piechoccy sp. j., Strona lub Przedsiębiorca).

(...)

Jak wskazano, praktyka Pszczółka Piechoccy sp. j. narusza interesy ekonomiczne konsumentów, którym w nieuzasadniony sposób narzuca się dodatkową opłatę. Nie mają również swobody decydowania o czynnościach „upominawczych” podejmowanych przez Przedsiębiorcę jeszcze przed upływem terminów płatności pożyczki lub jej rat i nie są informowani o przeznaczeniu „opłaty multimedialnej”, którą ich obciążono. Wobec powyższego, w ocenie Prezesa UOKiK, opisana praktyka Przedsiębiorcy stanowi czyn nieuczciwej konkurencji (narusza art. 3 uznk), co oznacza, że jest bezprawna.

No coś takiego, Panie Prezesie... To jednak można weryfikować nie tylko same "wzorce umowne" ale także samą "treść umów zawartych z konsumentami"? Jeśli Pszczółka, to można, a jeśli bank, to nie można?

A narzucanie frankowiczom przez banki dodatkowych opłat wynikających ze sprzecznej z prawem bankowym oraz z sprzecznej dobrymi obyczajami waloryzacji dwoma różnymi kursami waluty to w Pana ocenie narusza interesy ekonomiczne konsumentów, czy ich nie narusza?

Czyż to nie jest zadziwiająca schizofrenia Urzędu, który umie, jeśli chodzi o Pszczółkę i montera okien, ale nie umie, jeśli chodzi o banki?

Na zakończenie, parafrazując znany cytat, chciałoby się chyba powiedzieć do Pana Prezesa UOKiK - "Zacznij Waść wreszcie i wstydu sobie oszczędź!" - zacznij wydawać decyzje wobec banków - takie same, jak wobec Pszczółek i wobec monterów okien... Bo od wielu lat czeka na to milion konsumentów, których interesy nie są obecnie chronione, tak jak są przez UOKiK mężnie chronione interesy kilku tysięcy klientów Pszczółek i kilku klientów monterów okien...