BPH i całkowity koszt kredytu pseudofrankowego

[23 marca 2016]

Udzielając w 2006 roku kredytów "indeksowanych" do franka (tego ze Szwajcarii), bank BPH radośnie do tychże umów wpisywał całkowite koszty kredytu.

Wpisywał, choć nie musiał - jeśli udzielany kredyt przekraczał kwotę 80tys. zł, gdyż jedynie dla kredytów do tej wysokości był ustawowy wymóg informowania kredytobiorcy o całkowitym koszcie kredytu.

Wpisywał, choć nie musiał i w dodatku licząc ten koszt udawał, że nie ma spreadu na walucie indeksacji. Wyszło tak, jak wyszło, czyli całkowity koszt kredytu o którym informowano w umowie był (niestety dla banku) niższy, niż w rzeczywistości, co daje kredytobiorcy mocne podstawy do unieważnienia całej umowy w sądzie, jako że zawarta została pod wpływem wprowadzenia go przez bank w błąd co do całkowitego kosztu kredytu.

To co najważniejsze, podkreślono na czerwono (nie przez bank, ale na potrzeby niniejszego opracowania :)

A więc:

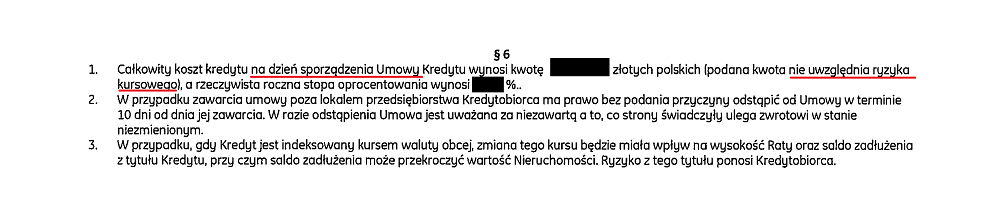

- bank wyraźnie informuje, że podaje całkowity koszt na dzień sporządzenia umowy. W tym dniu (tak jak i w każdym innym) znane były kursy kupna oraz kursy sprzedaży waluty CHF, więc bank mógł bez problemu policzyć wysokość kapitału wg kursu kupna oraz wysokość raty wg kursu sprzedaży. Ale tego nie uczynił, udając, że spreadu walutowego nie było.

- bank zaznacza, że wyliczenie CKK nie uwzględnia ryzyka kursowego - i bardzo dobrze, bo nie wiadomo, jak w przyszłości będzie się zmieniał kurs waluty, więc do wyliczenia kosztu kredytu na dzień sporządzenia umowy musimy założyć, że przez całe 30 lat spłaty kredytu kursy walut z tabeli banku są takie jak w dniu sporządzenia umowy. I oczywiście takie założenie przyjął kredytobiorca, czytając umowę przed jej podpisaniem. Poza tym bank nie zdefiniował, co rozumie pod pojęciem "ryzyka kursowego".

Kilka tygodni temu kredytobiorca, po przeczytaniu w internecie, że banki zaniżały całkowite koszty kredytu w umowach kredytów pseudofrankowych, "wziął i policzył", że CKK z uwzględnieniem znanych w dniu sporządzenia umowy kursów walut z tabeli banku jest tak naprawdę o 10% wyższy, niż podał to bank w umowie, a jeśli przyjąć założenie, że wszystkie ubezpieczenia ujęte w umowie są opłacane przez całe 30 lat spłaty kredytu, to CKK jest wówczas zaniżony aż o 30%! A przecież nie ma podstaw, aby wyliczając CKK zakładać, że kredytobiorca zrezygnuje np. po 5 latach z ubezpieczenia od utraty pracy.

W związku powzięciem podejrzeń, że CKK w umowie jest zaniżony, kredytobiorca wystosował do banku reklamację, wnosząc o przedstawienie wyliczenia CKK w umowie i zarzucając bankowi, że w ocenie kredytobiorcy CKK wpisany do umowy jest zaniżony.

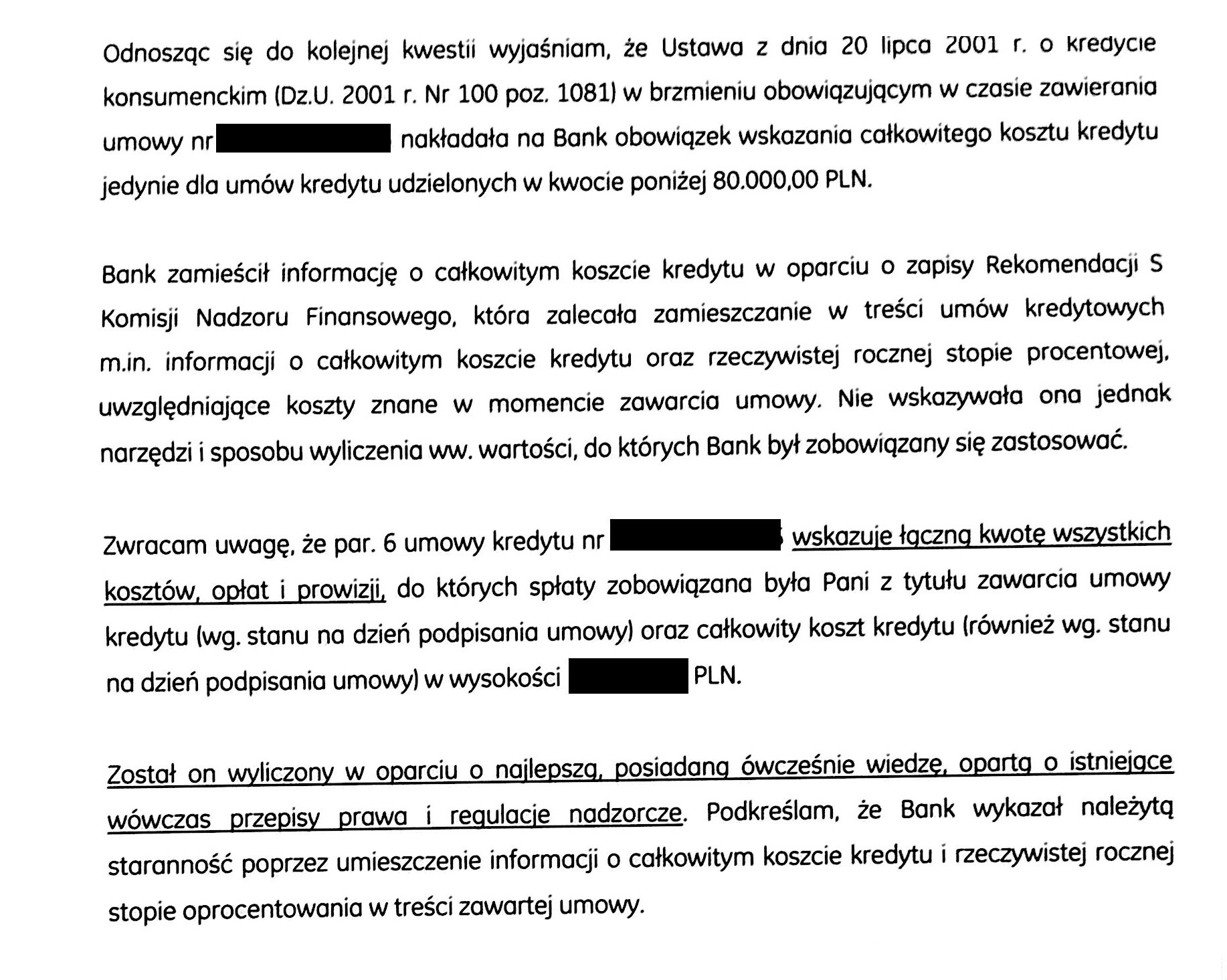

Oto, co odpowiedział na tą reklamację bank:

Jak te wyjaśnienia należałoby zrozumieć?

Bank zamieścił, choć nie musiał, a ponieważ nikt bankowi nie powiedział, jak bank ma te koszty liczyć, to bank sobie "cośtam" wpisał, w sumie nie wiadomo co, nie wiadomo po co i dlaczego, no ale wpisał, ponoć oczywiście licząc sumiennie (choć nie powiemy jak, bo to tajemnica), a ponieważ tak w ogóle to nie było trzeba liczyć i podawać, to może po prostu nie należy tego kosztu brać na poważnie?

Pamiętajmy, że w treści reklamacji bank został bardzo wyraźnie wezwany do przedstawienia szczegółowych wyliczeń CKK wpisanego do umowy.

Jak widać bank absolutnie nie uznaje za stosowne podzielić się z kredytobiorcą wiedzą na temat tego, jak wyliczono to, co wyliczono. No ale czy kogoś to w tej sytuacji dziwi? :)

Dalszy ciąg tej pasjonującej historii znajdziecie TUTAJ :)

Przy okazji tej reklamacji bank również obficie tłumaczył się klauzuli indeksacyjnej, do złudzenia przypominającej klauzulę 3178 z Rejestru UOKiK. Szczegóły TUTAJ.