Santander Consumer [indeksacja]

Santander Consumer Bank udzielał odrobinę nietypowych kredytów indeksowanych, zwanych, żeby było ciekawiej "nominowanymi do CHF", jako że brak uregulowań prawnych w tej dziedzinie pozwalał bankom na totalną "wolną amerykankę" w nazewnictwie. Każdy bank nazywał sobie tę waloryzację kursami walut jak mu było wygodnie. Kredyt oczywiście nie jest "nominowany do CHF" tylko co najwyżej "nominowany do kursów kupna i sprzedaży CHF" więc już sama nazwa kredytu wprowadza w błąd i tworzy mylne wrażenie, że waloryzatorem jest tu obiektywny kurs waluty, a nie kurs ustalony przez prezesa banku na zasadach kompletnie nieznanych kredytobiorcy.

Już sam tytuł umowy wprowadza w błąd, ponieważ bank indeksował kredyt nie "kursem CHF" tylko dwoma różnymi kursami tej waluty. Nazwa kredytu, aby nie wprowadzać kredytobiorcy w błąd, powinna więc brzmieć "Umowa o Mieszkaniowy Kredyt Budowlano-Hipoteczny w złotych indeksowany kursem kupna oraz kursem sprzedaży CHF".

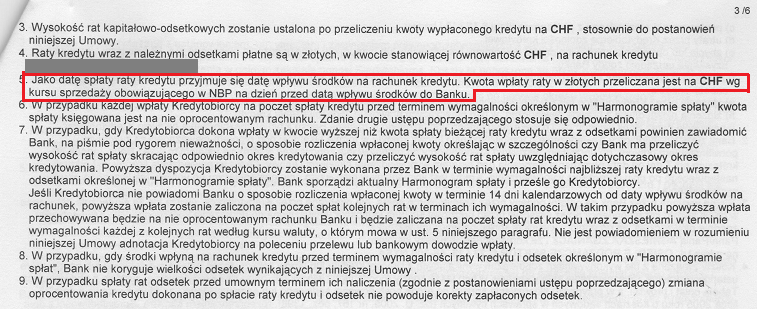

Umowa Santandera jest nietypowym kredytem indeksowanym nie ze względu na to, że bank ją nazwał "nominowaną do CHF", ale ze względu na to, że spłata rat tego kredytu odbywa wg kursu sprzedaży NBP (a nie jak przy klasycznej indeksacji wg kursu sprzedaży z tabeli banku). Bank wypłaca kredyt ustalając wysokość długu w CHF "po swojemu" wg kursu kupna banku, a potem kredyt jest spłacany zgodnie z kursami sprzedaży NBP. I to jest jedyna różnica z "klasyczną indeksacją".

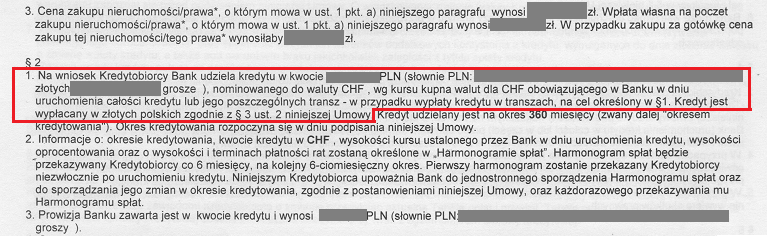

Zapisy o wypłacie kredytu, odwołujące się do tabeli kursowej Santandera, wyglądają w tej umowie tak:

- - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - -

Wypłata kredytu wg kursu kupna ustalanego przez bank na zasadach nie wiadomo jakich jest sprzeczna z dobrymi obyczajami oraz narusza Twoje interesy, jako konsumenta, bo wyłącznie od kursu kupna, który bank sobie ustali w dniu wypłaty, zależy, jaki wirtualny kapitał w wirtualnym franku bank sobie zapisze w swoim systemie i później będzie twierdził, że tyle musisz mu oddać. Im niższy kurs kupna, tym wyższy kapitał początkowy wyrażony w CHF. Bankowi więc zależało na tym, aby kursy kupna były możliwie jak najniższe w stosunku do kursu średniego NBP z dnia wypłaty kredytu.

100tys. zł podzielone przez kurs 2zł to 50tys. CHF ale podzielone przez 1,9zł to już 52632 CHF. Tylko 10 groszy mniej, a bank dodatkowo zyskuje ponad 2,5tys. CHF wirtualnego długu w wirtualnym franku!

Wskazane powyżej zapisy są tożsame z klauzulą 3178 z Rejestru UOKiK - uzasadnienie ich abuzywności jest dokładnie takie samo.

Zapis o spłacie rat kredytu abuzywny nie jest, ponieważ odwołuje się do kursów sprzedaży NBP - czynnik obiektywny i w niezależny od banku Santander.

Spłata kredytu wg kursów sprzedaży NBP tak naprawdę prawie nic nie zmienia w wadliwości prawnej tej umowy. Kluczowy dla całego kredytu moment wypłaty opiera się na kursie kupna ustalonym przez bank Santander. Jeśli ten zapis jest abuzywny (czyli niewiążący) - a jest! - to nie ma w umowie i nigdy w niej nie było żadnych franków, więc zasady spłaty kredytu po jakimkolwiek kursie stają się tutaj drugorzędne.

Co więcej, jako że kurs sprzedaży NBP, jaki by nie był, to zawsze jest większy, niż kurs kupna banku obowiązujący w tym samym dniu, to umowa Santandera oczywiście jest tak jak wszystkie inne umowy - oparte w całości o tabelę kursową banku - sprzeczna z prawem bankowym, generując dodatkowy koszt kredytu wynikający ze spreadu (którym w przypadku umów Santandera jest różnica między kursem sprzedaży NBP, a kursem kupna banku).

Reklamacja antyspreadowa ma więc tutaj niezmiennie swoje zastosowanie, a w jej treści dokonujemy jedynie drobnej modyfikacji pisząc o spłacie rat wg kursu sprzedaży NBP, a nie kursu z tabeli banku.

Jeśli kredyt był udzielony na kwotę nie większą niż 80tys. zł, to będzie zawierał zapis o całkowitym koszcie kredytu.

Jeśli w Waszej umowie jest taki zapis, to warto sprawdzić, czy wyliczając CKK dla Waszej umowy bank czasem nie udawał, że kurs kupna jest równy kursowi sprzedaży. Jeśli tak było, to CKK w powyższym załączniku jest zaniżony, co daje podstawy do uchylenia się od umowy zawartej w takiej sytuacji pod wpływem błędu co do całkowitego kosztu kredytu.

Wyliczenie CKK dokonane przez bank zweryfikujesz TYM kalkulatorem.

Jeśli w Twojej umowie występują powyższe zapisy, ZWŁASZCZA zapis o wypłacie kredytu wg kursu kupna, to należy w sądzie dążyć albo do unieważnienia umowy, albo do zasądzenia, że Twój kredyt to od początku kredyt złotówkowy z oprocentowaniem LIBOR+marża banku, czyli takim, jak w umowie. W przypadku roszczenia o uznanie umowy za kredyt złotówkowy z LIBOR-em automatycznie wnosisz również o zwrot nadpłaty wynikającej stąd, że dotychczas wpłacane raty były wyższe, niż raty należne.

Nadpłatę możesz sobie oszacować kalkulatorem, o dostęp do którego możesz poprosić klikając TUTAJ.

UWAGA: Kalkulator udostępniam wyłącznie osobom, które o to poproszą poprzez google (aby wysłać prośbę o dostęp, musisz mieć konto na googlach). Po wysłaniu prośby na swoją skrzynkę mailową na googlach otrzymasz powiadomienie o udostępnieniu kalkulatora. Równocześnie proszę o wsparcie projektu kalkulatora za pomocą tej zrzutki: https://zrzutka.pl/ymt2xd/wplac

Sugerowane do złożenia w banku reklamacje:

- reklamacja podstawy prawnej

- reklamacja indeksacji (abuzywny jest tylko kurs kupna z tabeli banku)

- reklamacja antyspreadowa

Uniwersalną instrukcję postępowania znajdziesz TUTAJ.

UWAGA - nie sugeruj się numeracją paragrafów. W Twojej umowie może ona się trochę różnić. Porównuj treść wskazanych zapisów. Numeracja paragrafów jest tutaj drugorzędna.